Bài 2: Cán cân thanh toán (BP hay BOP)

Để tìm hiểu về khái niệm và các hạng mục của cán cân thanh toán, điều kiện để cán cân thanh toán cân bằng,... mời các bạn cùng tham khảo bài giảng Bài 2: Cán cân thanh toán (BP hay BOP) dưới đây. Chúc các bạn học tốt!

Mục lục nội dung

1. Khái niệm

Cán cân thanh toán (ký hiệu là BP) là một bảng ghi chép có hệ thống và đầy đủ tất cả các giao dịch của dân cư và chính phủ một nước với dân cư và chính phủ của các nước khác trong một thời kỳ nhất định, thường là 1 năm.

Cán cân thanh toán bao gồm các hạng mục sau:

(1) Tài khoản vãng lai: (CA)

Cán cân thương mại = Xuất khẩu ròng: NX = X - M Thu nhập yếu tố ròng từ nước ngoài (NFFI) hay thu nhập sơ cấp. Chuyển nhượng ròng (NTr) hay thu nhập thứ cấp.

(2) Tài khoản vốn và tài chính (KA)

Đầu tư trực tiếp ròng Đầu tư gián tiếp ròng Đầu tư khác

(3) Sai số thống kê (EO)

(4) Cán cân thanh toán = (1) + (2) + (3)

(5) Tài trợ chính thức (OF) = - (4)

Nguyên tắc hạch toán:

Khi dòng ngoại tệ đi vào trong nước thì ghi bên có hay (+) Khi dòng ngoại tệ đi khỏi quốc gia thì ghi bên nợ hay (-)

Cán cân thanh toán khi đưa vào mô hình được đơn giản hóa như sau:

2. Tài khoản vãng lai (CA)

Tài khoản vãng lai ghi chép mọi dòng thu nhập đi vào và đi ra khỏi quốc gia trong một thời kỳ nhất định, do mua bán hàng hoá và dịch vụ, thu nhập từ đầu tư và các khoản chuyển giao.

Trong tài khoản vãng lai có ba khoản mục:

Cán cân thương mại: là giá trị xuất khẩu ròng (NX), là chênh lệch giữa giá trị xuất khẩu và nhập khẩu hàng hoá và dịch vụ:

NX = X - M

Thu nhập yếu tố ròng (NFFI): là chênh lệch giữa thu nhập từ các yếu tố xuất khẩu (IFFI) và thu nhập từ các yếu tố nhập khẩu (OFFI):

NFFI = IFFI- OFFI

Chuyển nhượng ròng (NTr): là chênh lệch giữa các khoản nhận viện trợ từ nước ngoài và các khoản viện trợ cho nước ngoài...

CA = NX + NFFI + NTr

Trong tài khoản vãng lai có NX chiếm tỷ trọng lớn, còn chuyển nhượng ròng và thu nhập yếu tố ròng chiếm tỷ trọng nhỏ. Trong mô hình giả định hai mục chuyển nhượng ròng và thu nhập yếu tố ròng bằng không (NFFI = 0, NTr = 0) nên:

CA = X - M

Các nhân tố ảnh hưởng đến tài khoản vãng lai:

- Sản lượng quốc gia (Y) ảnh hưởng đến M. Khi Y tăng nhập khẩu sẽ tăng, còn xuất khẩu gần như không bị ảnh hưởng. Tỷ giá hối đoái thực (er) ảnh hưởng đến cả X và M. Khi er tăng, sức cạnh tranh tăng do đó xuất khẩu tăng và nhập khẩu giảm. Ngược lại, nếu er giảm sức cạnh tranh giảm, nên xuất khẩu sẽ giảm và nhập khẩu sẽ tăng.

Khi thu nhập từ nước ngoài lớn hơn chi tiêu thanh toán cho nước ngoài, tài khoản vãng lai sẽ thặng dư, có tiết kiệm. Ngược lại, khi thu nhập từ nước ngoài nhỏ hơn chi tiêu thanh toán cho nước ngoài, tài khoản vãng lai bị thâm hụt, tiết kiệm âm; dẫn đến việc mua bán tài sản nưởc ngoài

3. Tài khoản vốn và tài chính (KA)

Tài khoản vốn và tài chính (KA) ghi chép mọi dòng vốn di vào và đi ra khỏi lãnh thổ một quốc gia trong một thời kỳ nhất định, do mua bán tài sản thực và tài sản tài chính giữa nền kinh tế trong nước với nước ngoài.

KA = Vốn vào - Vốn ra

Trong tài khoản vốn và tài chính (KA) có hai khoản mục:

Tài khoản vốn Tài khoản tài chính

3.1 Tài khoản vốn

Tài khoản vốn ghi chép các giao dịch về chuyển giao vốn đơn phương, mua bán các tài sản phi tài chính, phi sản xuất của dân cư và chính phủ một nước với dân cư và chính phủ nước ngoài. (Ví dụ, các khoản xóa nợ giữa chính phủ Việt Nam và chính phủ nước ngoài; các khoản xóa nợ giữa dân cư trong nước và dân cư nước ngoài, hay giá trị tài sản chuyển ra nước ngoài của dân cư trong nước chuyển ra định cư ở nước ngoài...).

Tài khoản vốn hiện nay rất nhỏ, không đáng kể trong tài khoản vốn và tài chính (KA)

3.2 Tài khoản tài chính

Tài khoản tài chính ghi chép các giao dịch tài chính quốc tế của một quốc gia trong một thời kỳ nhất định, gồm đầu tư trực tiếp nước ngoài, đầu tư gián tiếp nước ngoài, vay và cho vay nước ngoài.

Tài khoản tài chính là khoản mục chủ yếu trong tài khoản vốn và tài chính.

Trong tài khoản tài chính có các khoản mục:

- Đầu tư trực tiếp nước ngoài ròng: là chênh lệch giữa lượng vốn mà người nước ngoài chuyển vào trong nước để đầu tư dưới hình thức mua tài sản, xây dựng nhà máy, mua cổ phiếu (lớn hơn 10%) của các công ty trong nước với lượng vốn mà dân cư trong nước chuyển ra nước ngoài để mua tài sản, xây dựng nhà máy, mua cổ phiếu (lớn hơn 10%) của các công ty ở nước ngoài; cho phép người sở hữu có quyền kiểm soát hoặc có khả năng kiếm soát phần lớn vào việc quản lý công ty. Đầu tư gián tiếp ròng (hay đầu tư tài chính ròng): là chênh lệch giữa lượng vốn mà người nước ngoài chuyển vào trong nước để đầu tư dưới hình thức mua cổ phiếu, trái phiếu trong nước với lượng vốn mà dân cư trong nước chuyển ra nước ngoài mua cổ phiếu, trái phiếu của nước ngoài; không trực tiếp tham gia quản lý hoạt động đầu tư. Đầu tư ròng khác: là chênh lệch giữa lượng vốn mà người nước ngoài chuyển vào trong nước để cho vay và gửi ngân hàng trong nước với lượng vốn mà dân cư trong nước chuyển ra nước ngoài để cho vay, gửi ngân hàng ở nước ngoài...

Khi lượng vốn nước ngoài đầu tư vào trong nước lớn hơn lượng vốn trong nước đầu tư ra nước ngoài, tài khoản tài chính sẽ thặng dư ( > 0, tức đi vay ròng từ nước ngoài). Ngược lại, khi lượng vốn trong nước đầu tư ra nước ngoài lớn hơn lượng vốn nước ngoài đầu tư vào trong nước, tài khoản tài chính sẽ bị thâm hụt ( < 0, tức cho vay ròng ra nước ngoài).

Vốn đầu tư sẽ chảy vào hay chảy ra phụ thuộc vào việc so sánh lợi tức từ khoản đắu tư trong nước với lợi tức từ khoản đầu tư ra nước ngoài.

- Gọi \(\Pi \text{d}\) là lợi tức từ khoản đầu tư trong nước phụ thuộc vào lãi suất trong nước (r). Gọi \(\Pi \text{f}\) là lợi tức đối với khoản đầu tư ra nước ngoài hay cho vay bằng ngoại tệ, gồm hai khoản là lãi vốn (\(\Pi \text{k}\)) và lãi ngoại tệ (\(\Pi \text{e}\)): \(\Pi \text{f} = \Pi \text{k} + \Pi \text{e}\). Lãi vốn đầu tư ra nước ngoài (\(\Pi \text{k}\)) phụ thuộc vào lãi suất nước ngoài(r*), còn lãi (hay lỗ) ngoại tệ phụ thuộc vào tỷ lệ tăng (hay giảm) của tỷ giá hối đoái (\(\Delta e\%\)).

Với cùng số vốn đầu tư, nếu:

- Lợi tức từ đầu tư trong nước cao hơn lợi tức từ đầu tư ra nước ngoài, vốn sẽ đổ vào trong nước, tài khoản vốn sẽ tăng lên. Lợi tức từ đầu tư trong nước thấp hơn lợi tức từ đầu tư ra nước ngoài, vốn sẽ chảy ra khỏi nước, tài khoản vốn sẽ giảm xuống. Lợi tức từ đầu tư trong nước bằng tổng lợi tức từ đầu tư ra nước ngoài, nghĩa là lãi suất trong nước bằng lãi suất nước ngoài cộng với tỷ lệ thay đổi của tỷ giá danh nghĩa: \(r = r^*.(1+\Delta e\%) + \Delta e\%\), vốn sẽ không di chuyển.

Như vậy điều kiện ngang bằng lãi suất, để vốn không di chuyển là:

\(r = r^*.(1+\Delta e\%) + \Delta e\%\) (9.5)

Hay \(r \approx r^* + \Delta e\%\) (9.6)

Các nhân tố ảnh hưởng đến tài khoản vốn và tài chính:

- Tỷ giá hối đoái danh nghĩa (e): nếu các điếu kiện khác không đổi, khi tỷ giá hối đoái tăng lên, đồng nội tệ giảm giá so với đổng ngoại tệ, lợi nhuận từ đầu tư ra nước ngoài cao hơn lợi nhuận từ đầu tư trong nước, vốn có khuynh hướng chạy ra nước ngoài, tài khoản tài chính sẽ giảm xuống và ngược lại. Lãi suất trong nước (r): nếu các điều kiện khác không đổi, khi lãi suất trong nước tảng lên, lợi nhuận từ đầu tư trong nước cao hơn lợi nhuận từ đầu tư ra nước ngoài, vốn sẽ có khuynh hướng đố vào trong nước và ngược lại.

Ví dụ 5: Đầu năm 2017 có lượng vốn KI =2.200.000 VND, tỷ giá e = 22.000VND/USD, nếu đổi ra ngoại tệ K1f = K1/e = 100 USD. Lãi suất trong nước r = 10%, lãi suất nước ngoài r*= 10%.

Có 3 trường hợp có thể xảy ra:

- Nếu tỷ giá cuối năm vẫn như đầu năm:

Lợi tức thu được từ đẩu tư trong nước \(\Pi \text{d}\) = r. K1 = 220.000 VND

Lợi tức thu được từ đẩu tư ra nước ngoài:

Vốn cộng lãi tính theo ngoại tệ cuối năm:

K2f = (1 +r*)K1f = 1,1*100 = 110 USD

Vốn cộng lãi cuối năm quy ra nội tệ:

K2 = K2f .e = 110 USD * 22.000VND/USD = 2.420.000 VND

\(\Pi \text{f}\) = K2 - K1 = 2.420.000 - 2.200.000 = 220.000 VND

\(\rightarrow\) Cơ hội đầu tư trong nước và nước ngoài như nhau: \(\Pi \text{d} = \Pi \text{f}\) \(\rightarrow\) vốn không di chuyển

- Nếu tỷ giá cuối năm tăng lên là e2 = 23.000 VND/USD, các yếu tố khác không đổi:

Vốn cộng lãi cuối năm quy ra nội tệ:

K2 = K2f * e = 110 USD * 23.000VND/USD = 2.530.000 VND

\(\Pi \text{f}\) = K2 - K1 = 2.530.000 - 2.200.000 = 330.000 VND

Trong đó: \(\Pi \text{k}\) = r* . K1f.e = (10% x 100) x 22.000 = 220.000 VND

e = (e2 - e)K2f = (23.000- 22.000)110 = 110.000 VND

- Nếu lãi suất trong nước tăng lên r2 = 15%, các yếu tố khác không đổi: e = 22.000 VND/USD, r* = 10%

Lợi tức thu được từ đầu tư trong nước \(\Pi \text{d}\) = r2.K1= 330.000 VND

\(\Pi \text{f}\) = K2 - K1 = 2.420.000 - 2.200.000 = 220.000 VND

Gồm: \(\Pi \text{k}\) = r*. K1f.e = (10% * 100)22.000 = 220.000 VND

\(\Pi \text{e}\) = (e2 - e)K2f = (22.000 - 22.000) 110 = 0

\(\rightarrow\) Khi lãi suất trong nước tăng lên: d > k: Vốn sẽ đổ vào trong nước \(\rightarrow KA \uparrow\)

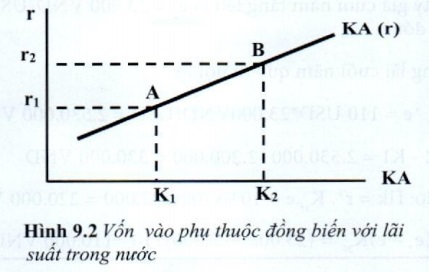

Như vậy tài khoản vốn và tài chính (KA) có mối quan hệ đồng biến với lãi suất trong nước và nghịch biến với tỷ giá hối đoái.

Mối quan hệ đồng biến giữa tài khoản vốn và tài chính và lãi suất trong nước có thể được diễn tả qua hàm sau:

\(KA = K_0 + K_m.r\)

Trong đó: Ko là lượng vốn vào tự định

Km là hệ số nhạy cảm của vốn vào theo lãi suất trong nước, phản ánh lượng vốn vào tăng thêm khi lãi suất trong nước tăng thêm 1%,

Km > 0 vì KA đồng biến với r

Ví dụ 6: Nếu hàm KA có dạng: KA = 10 + 1,5.r

(đơn vị tính của KA là tỷ USD, đơn vị tính của r là %)

Km = 1,5: nghĩa là khi lãi suất trong nước tăng thêm 1% thì lượng vốn vào sẽ tăng thêm 1,5 tỷ USD.

4. Sai số thống kê (EO)

Sai số thống kê là khoản mục nhằm điều chỉnh việc ghi sai, hay bỏ sót trong tài khoản vãng lai và tài khoản vốn. Nếu việc ghi chép trong hai tài khoản vãng lai và tài khoản vốn chính xác, thì khoản mục sai số thống kê sẽ bằng 0 (EO = 0).

Cán cân thanh toán (BP) là tổng của tài khoản vãng lai (CA), tài khoản vốn và tài chính (KA) và sai số thống kê (EO):

BP = CA + KA + EO

Có ba trường hợp xảy ra:

- Cán cân thanh toán cân bằng: BP = 0 khi tổng lượng ngoại tệ đi vào trong nước bằng tổng lượng ngoại tệ đi ra khỏi nước Cán cân thanh toán thặng dư: BP > 0 khi tổng lượng ngoại tệ đi vào trong nước lớn hơn tổng lượng ngoại tệ đi ra khỏi nước Cán cân thanh toán bị thâm hụt: BP < 0 khi tổng lượng ngoại tệ đi vào trong nước nhỏ hơn tổng lượng ngoại tệ đi ra khỏi nước.

Khi cán cân thanh toán bị thâm hụt hay thặng dư, sẽ xuất hiện khoản tài trợ chính thức (OF)

Trong cơ chế tỷ giá thả nổi hoàn toàn, cán cân thanh toán luôn cân bằng, do đó khoản tài trợ chính thức luôn bằng không (OF = 0)

5. Khoản tài trợ chính thức (OF)

Khoản tài trợ chính thức phản ánh lượng ngoại tệ dự trữ mà ngân hàng trung ương phải chi ra khi cán cân thanh toán bị thâm hụt, hay thu về khi cán cân thanh toán thặêng dư, được ghi ngược dấu với cán cân thanh toán: OE = - BP

Dự trữ ngoại hối là lượng ngoại tệ mà ngân hàng trung ương trong nước nắm giữ.

Trong mô hình phân tích, để đơn giản hóa thực tế, có một số giả dinh được đưa ra: NFFI = 0; NTr = 0; EO = 0.

Giả sử việc ghi chép trong CA và KA chính xác, đầy đù thì khoản sai số thống kê bằng 0, cán cân thanh toán sẽ là tổng của hai tài khoản CA và KA:

BP = CA + KA

BP = X - M + KA

- X + KA = M: BP cân bằng X + KA BP thâm hụt X + KA>M : BP thặng dư

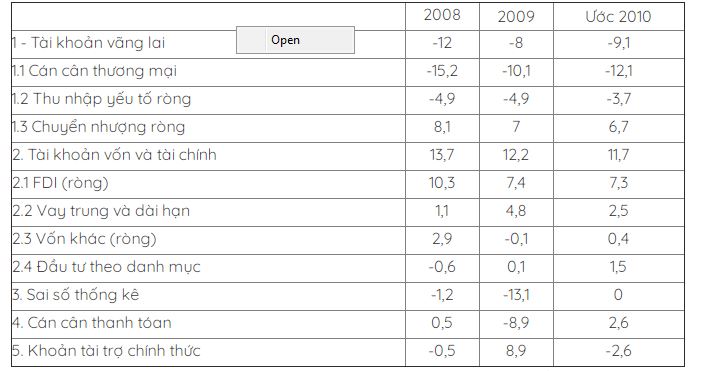

Bảng 9.1: Cán cân thang toán của Việt Nam. Đơn vị tính: Tỷ USD

Nguồn: Worldbank 2010

Từ năm 2014, Quỹ Tiền tệ Quốc tế (IMF) đã áp dụng cách trình bày mới về cán cân thanh toán theo phiên bản lần thứ 6 (BPM6), có một số thay đổi như sau:

- Tài khoản vốn và tài chính, gọi tắt là tài khoản vốn trước đãy, nay được tách thành 2 tài khoản riêng biệt là tài khoản vốn và tài khoản tài chính. Trong tài khoản vãng lai, tên một số khoản mục được thay đổi:

- "Thu nhập yếu tố (Factor Income)" được đổi thành "Thu nhập sơ cấp (Primary Income)" "Chuyển nhượng (Transfers)" được đổi thành "Thu nhập thứ cấp (Secondary Income)" Xuất khẩu (X) và nhập khẩu (M) hàng hóa và dịch vụ đều ghi số dương.

Tháng 1 năm 2017 Ngân hàng Nhà nước Việt Nam cũng đã có văn bản hướng dẫn về thống kê cán cân thanh toán theo thông lệ quốc tế. Cán cân thanh toán Việt Nam quý 1/2017 đã ghi theo hệ thống mới,

6. Đường BP

Đường BP là tập hợp những phối hợp khác nhau giữa lãi suất và sản lượng mà ở đó cán cân thanh toán cân bằng.

6.1 Sự hình thành đường BP

Đường BP thể hiện tác động của lãi suất trong nước đến sản lượng nhằm giữ cho cán cân thanh toán cân bằng.

Để xây dựng đường BP, chúng ta cho lãi suất thay đổi trong điều kiện các yếu tố khác không đổi

Cán cân thanh toán cân bằng khi: X + KA = M

Với: X = X0

M = M0 + Mm.Y

KA = K0 + Km.r

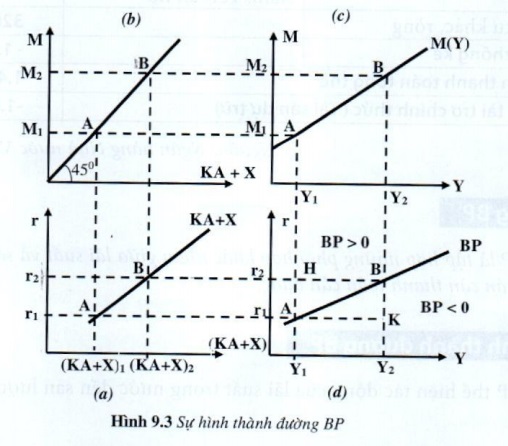

Trên đồ thị 9.3:

- Giả sử ban đầu lãi suất là r1, thì tổng ngoại tệ đi vào là: (KA+ X)1 = X0 + K0 + Km.r1, thể hiện bằng điểm A trên đồ thị 9.3a. Để cán cân thanh toán cân bằng, thì lượng ngoại tệ đi ra là M1 (điểm A trên đồ thị 9.3b), sản lượng phải là Y1. Như vậy khi lãi suất là r1, sản lượng là Y1 thì cán cân thanh toán cân bằng, ta xác định điểm A(Y1,r1) trên đồ thị 9.3d. Nếu sau đó lãi suất tăng lên là r2, thì tổng ngoại tệ đi vào cũng tăng lên là: (KA +X)2 = X0 + K0 + Km.r2 (điểm B trên đồ thị 9.3a). Để cán cân thanh toán cân bằng, lượng ngoại tệ đi ra phải tăng lên là M2 (điểm B trên đồ thị 9.3b), do đó sản lượng phải tăng lên là Y2. Như vậy khi lãi suất là r2, sản lượng là Y2 thì cán cân thanh toán cân bằng, ta xác định điểm B(Y2,r2) trên đồ thị 9.3d. Nối các điểm A(Y1,r1), B(Y2,r2) trên hình 9.3d, ta có đường BP

Ý nghĩa của đường BP:

Từ cách hình thành đường BP, cho biết mọi điểm nằm trên đường BP thể hiện cán cân thanh toán cân bằng. Những điểm không nằm trên đường BP, thể hiện cán cân thanh toán không cân bằng, lúc ấy nền kinh tế sẽ tự điều chỉnh.

Ví dụ: Ta xét điểm H(Y1,r2) nằm phía trên và bên trái đường BP. Tại B(Y2,r2) lượng ngoại tệ đi vào bằng lượng ngoại tệ đi ra. Nhưng tại H với lãi suất r2 và sản lượng Y1 thể hiện lượng ngoại tệ đi vào lớn hơn lượng ngoại tệ đi ra, cán cân thanh toán sẽ thặng dư. Để cán cân thanh toán cân bằng sản lượng phải tăng lên đến Y2, nghĩa là nền kinh tế sẽ điều chỉnh từ H về \(B \in BP\).

Như vậy những điểm nằm phía trên đường BP thể hiện cán cân thanh toán thặng dù; những điểm nằm phía dưới đường BP thể hiện cán cân thanh toán bị thâm hụt.

6.2 Phương trình của đường BP: Y = f(r)

Đường BP hình thành khi cán cân thanh toán cân bằng:

KA + X = M

Với : KA = K0 + Km.r

X = X0

M = M0 + Mm.Y

Ta có: \(Y = \frac{X_0-M_0+K_0}{M_m}+\frac{K_m}{M_m}*r\)

Km > 0 và Mm > 0, do đó: \(\frac{K_m}{M_m} >0\) : đường BP có độ dốc dương.

- Độ dốc của đường BP:

Đường BP thường dốc lên về bên phải, thể hiện mối quan hệ đồng biến giữa lãi suất và sản lượng.

Độ dốc của đường BP phụ thuộc chủ yếu vào hệ số nhạy cảm của vốn theo lãi suất (Km)

- Nếu vốn ít nhạy cảm với lãi suất (Km nhỏ), đường BP sẽ dốc Nếu vốn nhạy cảm với lãi suất (Km lớn), đường BP lài Nếu vốn hoàn toàn nhạy cảm với lãi suất (Km = \(\infty\)), đường BP sẽ có dạng nằm ngang và được gọi là đường CM (Perfect Capital Mobility).

6.3 Sự dịch chuyển của đường BP

Nguyên tắc dịch chuyển: nếu lượng ngoại tệ đi vào tăng lên, lượng ngoại tệ đi ra giảm, thì đường BP dịch chuyển sang phải.

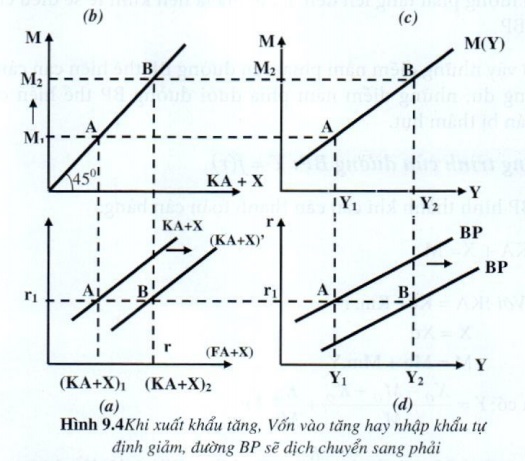

Ví dụ 7: Khi xuất khẩu (Xo) tăng, vốn vào tự định (Ko) tăng, nghĩa là tổng ngoại tệ đi vào tăng ở mọi mức lãi suất so với trước, đường (KA + X) dịch chuyển sang phải; để cán cân thanh toán cân bằng đòi hỏi lượng ngoại tệ đi ra (M) cũng phải tăng, và sản lượng cũng phải tăng ở mọi mức lãi suất so với trước. Kết quả đường BP sẽ dịch chuyển sang phải, thể hiện trên hình 9.4:

Ngược lại, lượng ngoại tệ đi vào giảm xuống, lượng ngoại tệ đi ra tăng lên thì đường BP dịch chuyển sang trái.

Trên đây là nội dung Bài 2: Cán cân thanh toán (BP hay BOP) mà eLib.VN chia sẻ đến các bạn sinh viên. Hy vọng đây sẽ là tư liệu hữu ích giúp các bạn nắm được nội dung bài học tốt hơn

Tham khảo thêm

- doc Bài 1: Thị trường ngoại hối

- doc Chương 9 Bài 3: Tác động của các chính sách kinh tế vĩ mô